Por qué su próximo dólar debería ir a las acciones mexicanas

La Copa del Mundo ha devuelto la atención a la ex superestrella de los mercados emergentes Brasil. Como la 'B' en 'BRIC', sus abundantes recursos naturales, un gobierno fuerte y una clase media en crecimiento, lo han convertido en el cartel de crecimiento para la región. Los inversores parecen estar de acuerdo, ya que ahora hay $ 4 mil millones en el amplio ETF (EWZ) iShares MSCI Brazil Index.

Y aunque todavía queda mucha samba en las acciones brasileñas, otra nación latinoamericana podría ser una mejor apuesta a largo plazo. El vecino del sur de Estados Unidos, México, podría ser uno de los lugares más dinámicos para que los inversores coloquen su dinero en este momento. ( Para lecturas relacionadas, ver: México: La China de las Américas ).

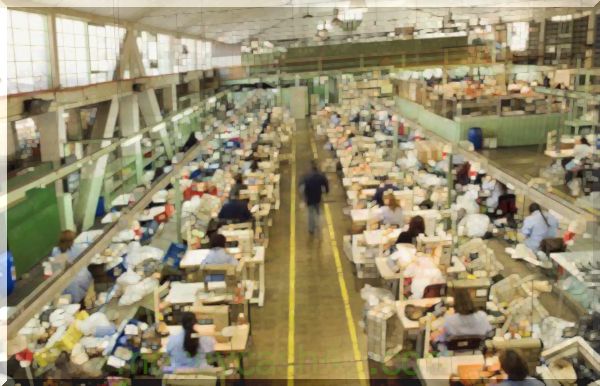

Recuperando el músculo de fabricación

Gracias a una serie de acuerdos de libre comercio con los Estados Unidos y otras naciones, México se está convirtiendo rápidamente en una potencia manufacturera. El comercio ahora representa el 60% del PIB total de México, y más del 80% de sus exportaciones son productos manufacturados. Esa cifra se ha triplicado silenciosamente desde 1980, y se ha fortalecido aún más desde la implementación del Tratado de Libre Comercio de América del Norte (TLCAN). ( Para obtener más información sobre este tema, consulte: Pros y contras del TLCAN ).

E incluso mejores días podrían estar por venir para México.

Esos acuerdos comerciales, con Japón y las naciones de la Unión Europea, han generado una enorme cantidad de inversión extranjera directa. Según la Secretaría de Hacienda y Crédito Público de México, la nación registró una cantidad récord de IED en 2013 de más de $ 35 mil millones. Eso es casi un aumento del 178% con respecto a 2012. Y ese número crecerá aún más a medida que varias corporaciones multinacionales como Callaway Golf Co. (ELY) y Caterpillar Inc. (CAT) han comenzado a expandir sus operaciones en México.

La razón es simple: menores costos.

México continúa ganando participación en el mercado manufacturero lejos de rivales como China. Primero, los costos de energía son más baratos, ya que México se beneficia del gas natural barato producido en los Estados Unidos, así como de su propia producción de petróleo. Ahora hay varias tuberías que mueven el gas natural hacia abajo en la nación para la generación de electricidad. En segundo lugar, los costos de transporte son bajos, ya que el tráfico ferroviario y de camiones hacia los EE. UU. Es sólido. Finalmente, México se beneficia de menores costos laborales. Debido a la inflación salarial china, los costos laborales en México son ahora un 20% más baratos. Hace solo diez años, era el doble de la tasa de China.

Ese cambio y el crecimiento de la fabricación ayudarán a México a ver un aumento del 3.9% en su PIB este año, y un aumento del 4.7% en 2015, según el Ministerio de Hacienda de México.

Aprovechando la fabricación mexicana

Dado el éxito continuo de México como el fabricante mundial, los inversores pueden querer considerar sobreponderarlo en sus carteras. Si bien la mayoría de los ETF enfocados en América Latina, como el SPDR S&P Emerging Latin America (GML), incluyen asignaciones considerables a México, hay formas de aprovechar directamente el músculo maquilador de México. Lo más fácil es a través del ETF iShares MSCI México Capped (EWW).

EWW rastrea 59 firmas mexicanas diferentes, incluyendo el gigante de telecomunicaciones America Movil (AMX) y la subsidiaria mexicana de Wal-Mart Stores, Inc. (WMT) Wal-Mart de México (WMMVY). Los gastos para el fondo de casi $ 3 mil millones son bajos en 0.48%. Más importante aún, EWW ha tenido un gran desempeño. Desde su inicio en 1996, el fondo ha subido casi un 845%. El ETF Deutsche MSCI Mexico Hedged Equity (DBMX) también se puede utilizar para eliminar el peso de la ecuación.

Uno de los beneficios del TLCAN ha sido la proliferación de empresas mexicanas en los intercambios estadounidenses. Una de las mejores jugadas podría ser el productor de cemento CEMEX (CX). CX fue duramente golpeado durante la recesión, como resultado de la disminución de la actividad de construcción, así como por una adquisición a tiempo. Sin embargo, las cosas parecen estar mejorando, ya que la recuperación en los Estados Unidos es un buen augurio para el resultado final de CEMEX. Los analistas ahora tienen un precio objetivo de $ 14 en la acción. Del mismo modo, el fabricante de acero Grupo Simec (SIM) podría ser una buena opción de recuperación en Estados Unidos.

Finalmente, como hemos visto en otras partes del mundo emergente, una economía local en expansión conduce a una clase media en expansión. Y México no es diferente. Eso hace que tanto FEMSA (KOF) como Grupo Televisa (TV) sean las mejores elecciones. KOF es el principal embotellador de Coca-Cola Co. (KO) en el mundo, mientras que TV es la principal emisora / programadora de televisión en México.

La línea de fondo

México se está moviendo rápidamente para convertirse en un fabricante líder mundial. Varios acuerdos de libre comercio, junto con menores costos de mano de obra y transporte, están aumentando su fuerza de fabricación.

Comparar cuentas de inversión Nombre del proveedor Descripción Divulgación del anunciante × Las ofertas que aparecen en esta tabla son de asociaciones de las cuales Investopedia recibe una compensación.