El almizcle puede ser engañoso para los inversores: el vendedor multimillonario en corto Jim Chanos

El vendedor en corto Jim Chanos, fundador de Kynikos Associates, irrumpió en Tesla Inc. (TSLA) y su Director Ejecutivo (CEO) Elon Musk en una entrevista con CNBC el jueves. Emitió críticas sobre las prácticas contables de Tesla y las acciones de su líder, emprendedor en serie e inversionista ángel Elon Musk.

Chanos señaló la "tasa acelerada de salidas ejecutivas en Tesla", más recientemente la renuncia del jefe de la división de piloto automático. Indicó que en sus "trillones de años" de ventas en corto, "aprendió que la señal número uno de problemas inminentes son las salidas ejecutivas masivas", alrededor de 30 o 40 hojas. El oso TSLA señaló la "lista de partida ejecutiva algo conocida de la firma", que según él ahora tiene hasta dos páginas, a espacio simple, durante los últimos 18 meses. Chanos agregó que hay "solo dos compañías que ha visto con una salida ejecutiva como esta", señalando a Valeant Pharmaceuticals Intl Inc. (VRX) y Enron. Él trazó paralelos entre esas compañías y la compañía de Musk, indicando que estaban "dirigidas por líderes de culto que habían cambiado el paradigma en sus industrias". (Relacionado: Tesla es el corto más grande en América del Norte)

Los inversores se darán cuenta de que el efectivo está siendo 'incinerado' en EV Pioneer

Aunque no acusa explícitamente al CEO de Tesla de hacer algo ilegal, Chanos dijo que "puede estar engañando a los inversores".

"Creo que Elon Musk ha cruzado el Rubicón en términos de hacer declaraciones a los inversores de que podría lamentarse más tarde", dijo el vendedor en corto.

El inversionista dijo que TSLA "realmente ha sido un OK corto en relación con este mercado", indicando que las acciones no han ido a ninguna parte en cuatro años, cuando su empresa inicialmente apostó contra el fabricante de automóviles. Cuando Chanos acortó las acciones, la estimación de ganancias de Tesla para 2020 era de $ 20 por acción, ahora baja a alrededor de $ 4 o $ 5 por acción, afirmó.

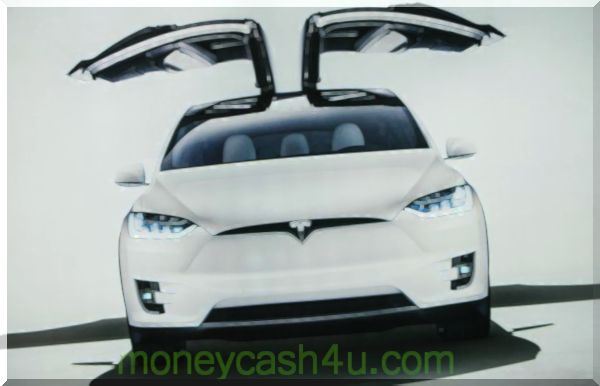

En el período reciente, algunos inversionistas de Tesla se impacientaron con los continuos contratiempos de producción en el fabricante de automóviles de Silicon Valley a medida que la compañía quema dinero en los esfuerzos para aumentar la producción de su primer vehículo de mercado masivo, el sedán Modelo 3. Los accionistas de Tesla aplaudieron el progreso en los objetivos del Modelo 3 a principios de este mes, ya que Musk prometió contratar a cientos de trabajadores por semana y comenzar las operaciones 24/7 para lograr una nueva meta de 6, 000 vehículos por semana. Negociando casi plano el jueves por la mañana a $ 280.78, TSLA refleja una disminución cercana al 10% en lo que va del año (YTD) y un retorno del 450% en cinco años, en comparación con la pérdida del 0.5% del S&P 500 y la ganancia del 68% durante los mismos períodos respectivos . (Ver también: James Chanos llama a la equidad de Tesla 'sin valor' ) .

Chanos sugiere que "las grandes compras", como Porsche y Audi, vienen después del modelo S de siete años de Tesla con autos mejores, más rápidos y más elegantes a precios más atractivos. Él prevé un punto de inflexión en el que los inversores se dan cuenta de que su inversión está siendo "incinerada", ya que ve al pionero de EV como un "rezagado" en piloto automático, detrás de General Motor Inc. (GM) con su tecnología Cruise y Alphabet Inc. (GOOGL) Waymo.

El vendedor en corto criticó a Tesla por no seguir los estándares de la industria en la forma en que informa márgenes brutos. A diferencia de otros fabricantes de automóviles, Tesla no incluye los gastos de I + D y otras cosas como los costos de servicio y los costos de garantía en su margen bruto, dijo Chanos, indicando que infla los márgenes brutos de Tesla hasta en 10 puntos completos. Si bien Tesla no tiene redes tradicionales de distribuidores o servicios, y tiene que proporcionar una red de sobrealimentadores, dijo que aún debería hacer una comparación de Apple a Apple con sus rivales en gastos de I + D y garantía. Finalmente, Chanos dijo que si bien los gastos de SGA y los gastos operativos de Tesla "son más altos que los de todos los demás", la compañía está señalando a las personas a márgenes brutos "como un santo grial". Dicho esto, los márgenes brutos reportados de TSLA están en algún lugar alrededor del 15%, de todos modos más bajos que el promedio de la industria, agregó Chanos.

Chanos incluso espera que Musk deje la compañía como CEO y se mude a SpaceX.

Sin embargo, hacer algo que la gente dice que es imposible es cosa de Elon Musk, y ha sido la razón por la cual muchos lo aman o lo odian. De cualquier manera, Musk ha demostrado ser firme en sus objetivos, sin mostrar signos de rendirse en el corto plazo.

(Ver también: ¿Por qué los toros todavía creen en Tesla? )

Comparar cuentas de inversión Nombre del proveedor Descripción Divulgación del anunciante × Las ofertas que aparecen en esta tabla son de asociaciones de las cuales Investopedia recibe una compensación.